(Tempo de leitura: 5 minutos)

Clique no ícone abaixo para fazer o download do material completo.

Resumo geral

Fundos fechados

Ficarão sujeitos a uma nova regra geral de “come-cotas” semestral, a partir de 1º de janeiro de 2024. Para fundos de longo prazo, alíquota de Imposto de Renda Retido na Fonte (IRRF) de 15%. Fim do diferimento fiscal.

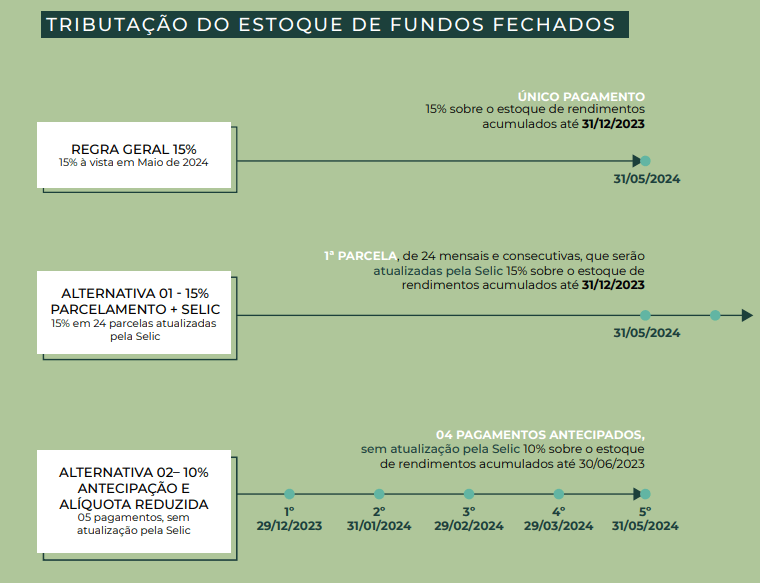

Tributação do estoque

Os rendimentos acumulados (“estoque”) nos fundos serão tributados no primeiro come-cotas, em maio de 2024.

Regra geral

IRRF de 15% para os fundos de longo prazo será recolhido à vista em 31/05/2024. Além da regra geral, o texto da MP traz 02 alternativas ao contribuinte sobre como pagar o imposto:

Alternativa 1 (parcelamento em 24x)

IRRF de 15% sobre o estoque total, parcelado em 24 vezes. Parcelas mensais e consecutivas, atualizadas pela Selic. Primeira parcela em 31/05/2024.

Alternativa 2 (Alíquota reduzida e 05 pagamentos)

10% sobre o estoque, com recolhimento antecipado, conforme o período de apuração dos rendimentos. Para o estoque acumulado até 30/06/2023, 04 pagamentos mensais e consecutivos, sem atualização pela Selic, sendo o primeiro em 29/12/2023, até março de 2024. Para os rendimentos auferidos entre julho e dezembro de 2023, o estoque será tributado em 10% junto ao primeiro come-cotas em 31/05/2024.

Recursos para pagamento do imposto sobre o “estoque”

Pela redação atual da MP, os recursos para pagamento do imposto devem ser providos pelo cotista (dinheiro “fora do fundo”), mas o administrador também pode dispensar esse novo aporte. O texto não detalha esse ponto, mas a equipe técnica do governo indicou que o objetivo é facilitar o pagamento do imposto, com dinheiro “dentro” ou “fora” da carteira do fundo, conforme a necessidade de cada caso.

Cotas gravadas com usufruto econômico

A tributação de IRRF será sobre o beneficiário dos rendimentos, mesmo que este não seja cotista do fundo.

Exceções à nova regra geral, permanecem sem come-cotas

Em resumo, fundos que possuem leis específicas. Fundos de Investimento Imobiliário (FII), Fundos de Investimento nas Cadeias Produtivas Agroindustriais (Fiagro), Fundo de Investimento em Participações Infraestrutura (FIP-IE), Fundo de Investimento em Participações na Produção Econômica Intensiva em Pesquisa, Desenvolvimento e Inovação (FIP – PD&I), Fundos de Infraestrutura (conforme a Lei nº 12.431/2011), Fundos de Investimento em Índices de Mercado Renda Fixa (ETFs Renda Fixa), Fundos destinados exclusivamente a investidores não residentes, que

possuem no mínimo 98% de títulos públicos (Fundo INRs – Títulos Públicos) e Fundos destinados exclusivamente a investidores não residentes, nos termos da Lei nº 12.973/2014 (Fundos INRs).

Exceções condicionadas à nova regra de come-cotas

Fundos de Ações (FIAs), Fundos de Investimentos em Participações (FIPs) e Fundos de Investimento em Índices de Mercado (ETFs, com exceção dos ETFs de Renda Fixa), permanecem sem come-cotas desde que sejam qualificados como “entidade de investimento” (em resumo, fundos com gestão profissional, decisões de investimento e desinvestimento discricionárias e em conformidade com a regulamentação a ser estabelecida pelo Conselho Monetário Nacional). Os FIAs, FIPs e ETFs acima referidos que não se enquadrem nessa qualificação de “entidade de investimento” terão come-cotas semestral sobre a renda realizada na carteira do fundo.

Regra de enquadramento dos FIAs

Mantida a regra de enquadramento de, no mínimo, 67% da carteira em ativos de renda variável. No entanto, o texto

da MP prevê que esse percentual poderá ser alterado pelo Poder Executivo.

Reorganizações societárias em fundos

Reorganizações de fundos sujeitos à nova regra geral de “come-cotas” passam a ser tributadas a partir de 1º de janeiro de 2024 (fusão, cisão, incorporação ou transformação).

Fundos de Investimento em Direitos Creditórios

Não são mencionados expressamente no texto da MP. Por consequência, ficam sujeitos à nova regra de come-cotas

semestral.

Isenção de IR na distribuição de rendimentos FII e Fiagro

O texto da MP altera o número mínimo de cotistas necessário para isenção de IR para 500 cotistas (hoje o mínimo é 50). Os demais requisitos da isenção de IR nos FIIs e Fiagros permanecem os mesmos.

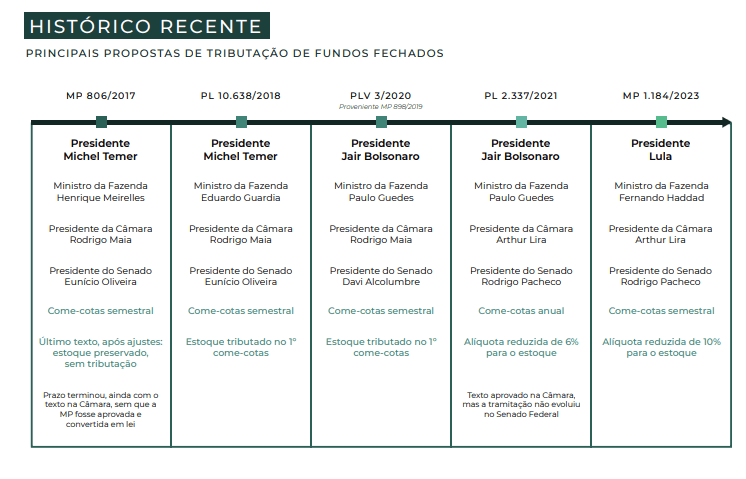

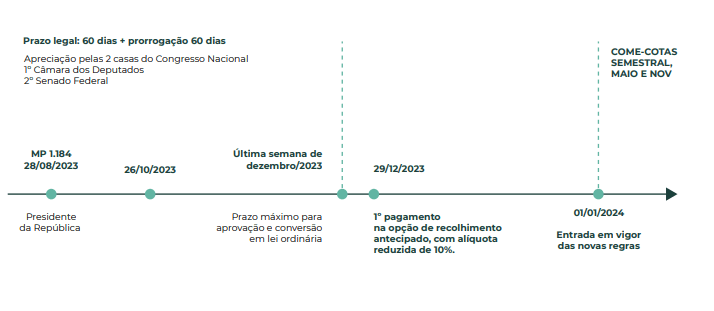

Tramitação

Não fornecemos opiniões jurídicas, sendo que esse material não constitui aconselhamento legal de qualquer natureza. Este material é de propriedade da Portofino Gestão de Recursos Ltda. e tem caráter confidencial.

Material baseado no texto da MP nº 1.184/2023 publicado em 28 de agosto de 2023.

Comentários